ESGとは?サステナビリティ経営の基礎と最新トレンドを解説

企業経営において、ESG(環境・社会・ガバナンス)はもはや単なる流行語ではなく、持続可能な成長を実現するための「経営基盤」として位置づけられています。

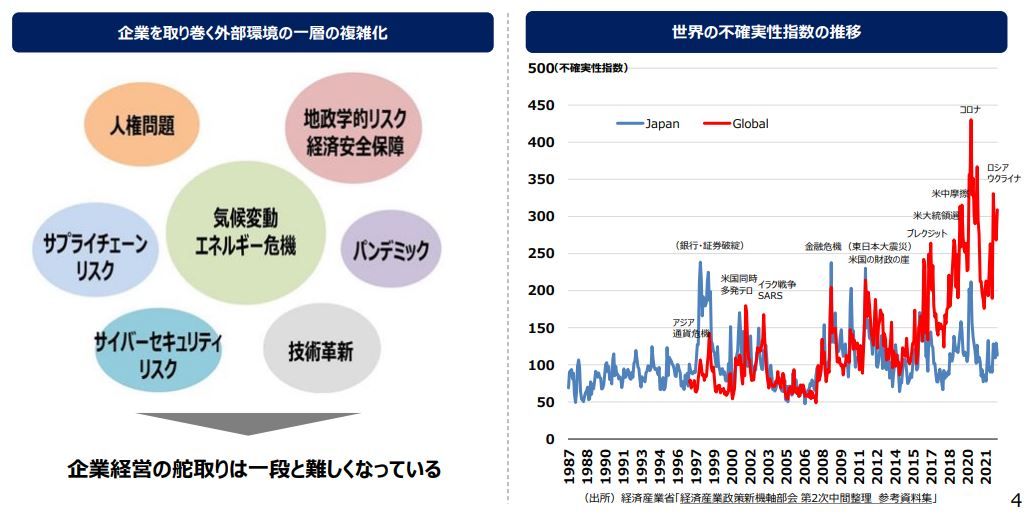

気候変動による物理的リスク、サプライチェーンにおける人権課題、ガバナンス不全による不祥事など、従来の財務指標だけでは捉えきれない課題が企業の存続に直結する時代となりました。

投資家や規制当局もこうした非財務領域を厳しく評価するようになり、ESGに取り組まない企業は資本市場での競争力を失うリスクを抱えています。

ESGという概念が国際的に注目される契機は、2004年の国連レポート「Who Cares Wins」でした。

その後、PRI(責任投資原則)やSDGsの広まりによって、企業のサステナビリティ経営は国際的な共通基盤へと発展しました。

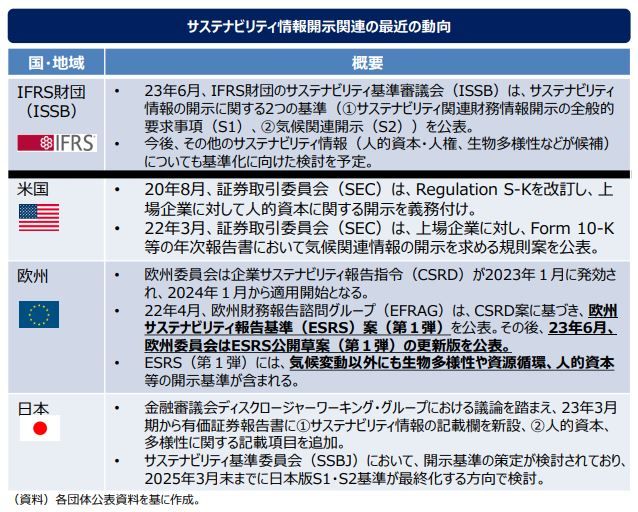

近年では、EUのCSRD(企業サステナビリティ報告指令)や日本のサステナビリティ開示基準の整備など、規制の強化が急速に進んでいます。

本記事では、ESGの定義と歴史的背景、企業価値向上に直結するメリット、国際的な規制動向、そして国内外の先進事例を解説します。

さらに、ESG投資の現状と課題、新潮流である「人的資本経営」や「サーキュラーエコノミー」との関連性についても整理し、これからの企業が取るべき実践的なアプローチを示します。

ESGとは?基本概念と重要性

企業の経営戦略において、環境(Environment)、社会(Social)、ガバナンス(Governance)を考慮する「ESG」という概念は、今や無視できない要素となっています。

世界的な気候変動問題、サプライチェーンにおける人権課題、企業の透明性向上の必要性などが背景となり、ESGは単なる企業の自主的な取り組みにとどまらず、持続可能な成長を実現するための経営基盤として注目されています。

ESGに対する関心の高まりは、規制の厳格化や投資家の意識変化によって加速しています。企業がESGに積極的に取り組むことで、長期的な企業価値の向上だけでなく、競争力の強化、社会的信頼の確保といったメリットを得ることができます。

ここでは、ESGの基本概念や歴史的背景、そして企業に求められる対応について詳しく解説していきます。

ESGの定義と由来

ESG(環境・社会・ガバナンス)の基本的な意味

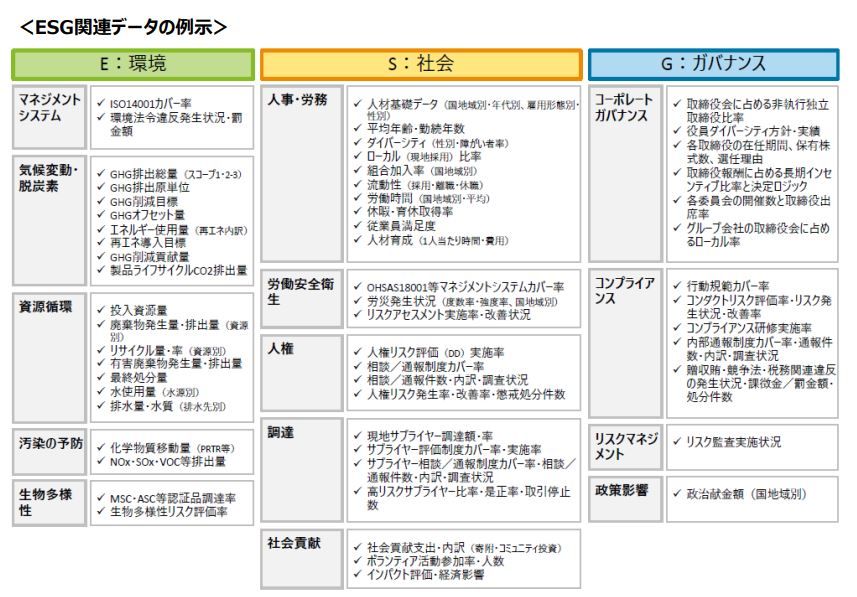

ESGとは、環境(Environment)、社会(Social)、ガバナンス(Governance)の3つの視点から、企業が持続可能な経営を行うためのフレームワークを指します。

- 環境(E): 気候変動対策、再生可能エネルギーの活用、省エネルギー対策、廃棄物削減、環境負荷の低減など、環境への配慮を指します。

- 社会(S): 労働環境の改善、人権尊重、多様性の推進、地域社会への貢献など、社会的責任を果たすことを指します。

- ガバナンス(G): 企業の透明性向上、コンプライアンス遵守、取締役会の独立性、リスク管理体制の強化など、企業統治の適正化を指します。

これらの要素を重視することで、企業は短期的な利益追求にとどまらず、持続可能な成長を実現し、投資家や消費者からの信頼を獲得することができます。

いつ、誰が提唱した概念なのか(歴史的背景)

ESGという概念が本格的に登場したのは、2004年に国際連合が発表した「Who Cares Wins」レポートがきっかけです。

このレポートでは、金融機関や企業がESGの視点を取り入れることが、持続可能な経済成長を促進し、長期的な投資リターンの向上につながることが示されました。

その後、2006年に国連が責任投資原則(PRI:Principles for Responsible Investment)を発表し、機関投資家に対しESG要素を考慮した投資の必要性を強調しました。

これを受け、多くの投資ファンドや企業がESG投資に取り組み始めました。

また、2015年には国連が持続可能な開発目標(SDGs)を発表し、世界全体での持続可能な社会の実現が強く求められるようになりました。

これにより、ESGは単なる投資基準にとどまらず、企業経営の根幹をなす要素へと進化しました。

▼参考:期限迫るSDGs(持続可能な開発目標)│現在の進捗について最新レポートを解説

▼出典:金融庁 ESG投資について

近年、なぜ重要視されているのか(市場・規制の変化)

ESGが近年特に重要視されるようになった背景には、いくつかの要因があります。

気候変動問題の深刻化

企業活動が環境に与える影響が大きくなり、カーボンニュートラル(脱炭素)の実現が国際的な課題となっています。

各国政府が排出量削減目標を設定し、企業にも具体的な行動を求める動きが強まっています。

▼参考:【2025年最新】カーボンニュートラルとは?現状と今後のトレンド

投資家の意識変化

機関投資家やファンドマネージャーは、従来の財務情報だけでなく、ESG要素を重視するようになりました。

特に、ESGスコア(MSCI、DJSIなどの評価機関が算出する指標)は、企業の持続可能性を測る基準として活用されています。

▼参考:FTSEとは?ESG評価の基準と企業におけるESG評価の活用

規制強化と情報開示の義務化

EUをはじめとする各国政府は、企業に対しESG情報の開示を義務付ける法律を制定しています。

日本でも2022年から金融庁がサステナビリティ情報開示の枠組みを強化し、企業はより詳細なESGレポートを求められるようになりました。

▼参考:企業サステナビリティ・デューデリジェンス指令(CSDDD)とは?—背景・要件・日本企業への影響を徹底解説

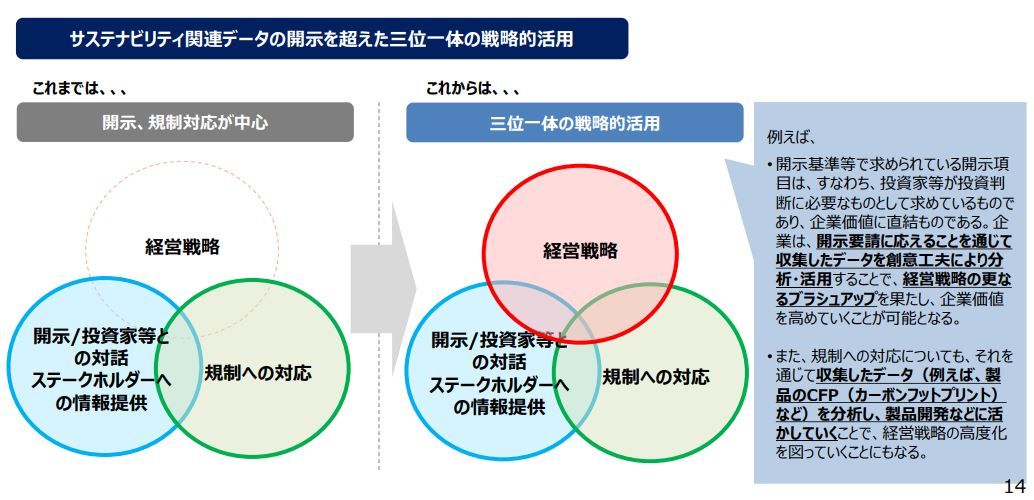

▼出典:経済産業省 サステナビリティ関連データの 効率的な収集及び戦略的活用に関する報告書 (中間整理) ー概要版ー

企業に求められる対応

企業価値向上に繋がる要因(リスク管理・ブランド管理・投資家の評価)

ESGに取り組むことで、企業価値の向上が期待される主な要因は以下の通りです。

①リスク管理の強化

気候変動リスクや労働環境問題を未然に防ぐことで、企業の存続リスクを低減できる。

規制強化に適応し、罰則や訴訟リスクを回避できる。

②ブランド価値の向上

環境や社会に配慮した企業姿勢を示すことで、消費者からの信頼を獲得できる。

優秀な人材を確保し、働きがいのある職場環境を構築できる。

③投資家からの評価向上

ESG評価の高い企業は、機関投資家からの資金流入が増加する。

ESG指数(DJSI、FTSE4Goodなど)に選定されることで、株価の安定や向上が期待できる。

国際的なルールや規制(EU・日本・アメリカの主要動向)

- EU:*「CSRD(企業サステナビリティ報告指令)」により、大企業にESG情報開示が義務化。EUタクソノミーの導入により、環境に配慮した企業活動の明確な基準が設定。

- 日本:2022年から金融庁が「サステナビリティ情報開示」の枠組みを強化し、上場企業のESG報告が求められる。

「人的資本経営」の概念が普及し、ESGの「S(社会)」への注目が高まる。

- アメリカ:SEC(証券取引委員会)がESG関連の情報開示を強化。

企業のESGデータの透明性向上を求める規制が進行中。

SDGsやCSRとの違い(混同しやすい概念との比較)

- SDGs(持続可能な開発目標):国連が提唱した世界共通の目標であり、政府・企業・個人が達成を目指す。

- CSR(企業の社会的責任):企業のボランタリーな取り組みとして位置づけられる。

- ESGはSDGsとCSRの要素を含みつつ、投資家が企業の持続可能性を評価する基準として重視される点が特徴。

▼出典:経済産業省 サステナビリティ関連データの 効率的な収集及び戦略的活用に関する報告書 (中間整理) ー概要版ー

ESG経営のメリットと企業事例

ESG経営は、企業が環境(Environment)、社会(Social)、ガバナンス(Governance)を重視しながら事業活動を行うことを指します。

この考え方は単なる企業の社会的責任(CSR)の枠を超え、長期的な競争力の向上や投資家からの評価向上といった経済的なメリットを生み出します。

近年では、ESGに積極的に取り組む企業が市場で高い評価を受ける傾向が強まっており、企業の存続戦略として欠かせない要素となっています。

具体的なメリット

長期的な成長戦略としてのESGの価値

企業経営において、短期的な利益追求だけでなく、長期的な成長と持続可能性を考慮することが求められるようになっています。

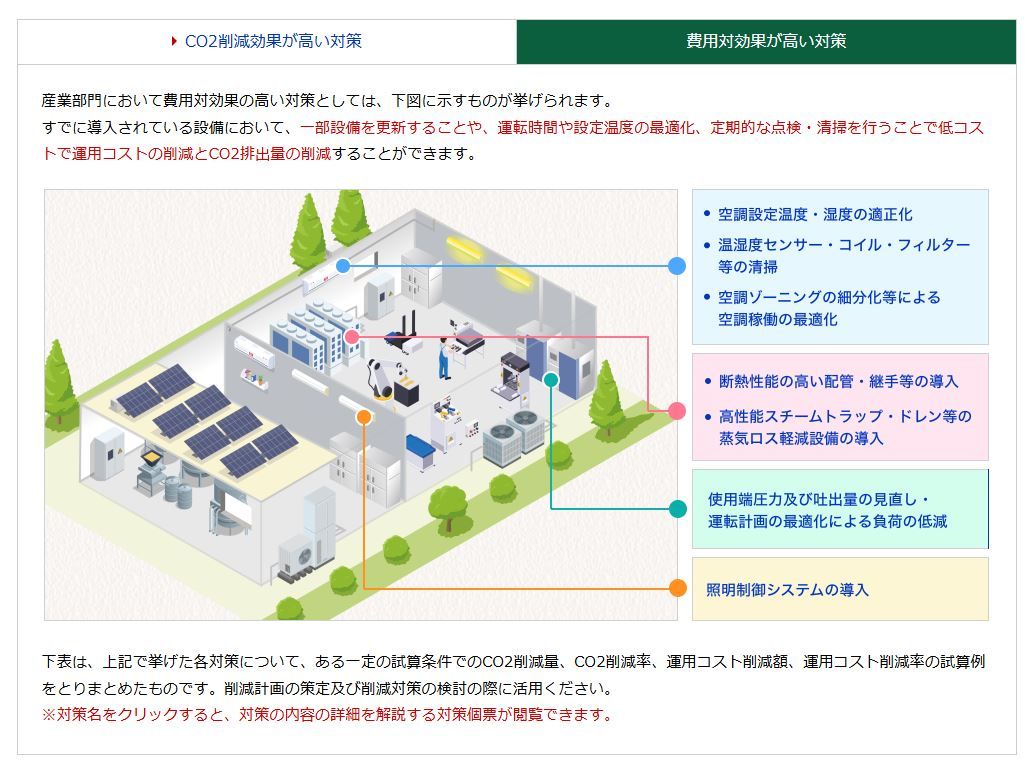

- 環境面(E): 気候変動対策を進めることで、炭素税や環境規制の強化に対するリスクを軽減し、将来的なコスト削減につながる。

- 社会面(S): 労働環境の改善や多様性の推進が、企業のブランド価値を高め、消費者や従業員からの支持を得る。

- ガバナンス(G): コーポレートガバナンスの強化が、コンプライアンス違反による法的リスクの低減や経営の透明性向上に寄与する。

特に、ESG対応が遅れる企業は、今後の市場競争で取り残される可能性が高まっており、サステナビリティを経営戦略に組み込むことが不可欠となっています。

財務的なメリット(コスト削減・投資家の支持)

- エネルギーコストの削減再生可能エネルギーの導入や省エネ設備の活用により、電力コストを削減できる。

例:グローバル企業がカーボンニュートラル目標の達成に向け、再生可能エネルギー100%の事業運営を進めている。 - 投資家からの資金流入ESGスコアの高い企業は、機関投資家からの支持を受けやすい。ESG投資は世界的に拡大しており、特に欧米の投資ファンドはESG要素を考慮しない企業への投資を控える傾向が強まっている。

- リスクマネジメントの強化環境規制の強化や、労働問題の発生リスクを低減することで、将来的な罰則や訴訟コストを回避できる。ESG対応が不十分な企業は、消費者や投資家からの信頼を失い、市場価値が低下する可能性がある。

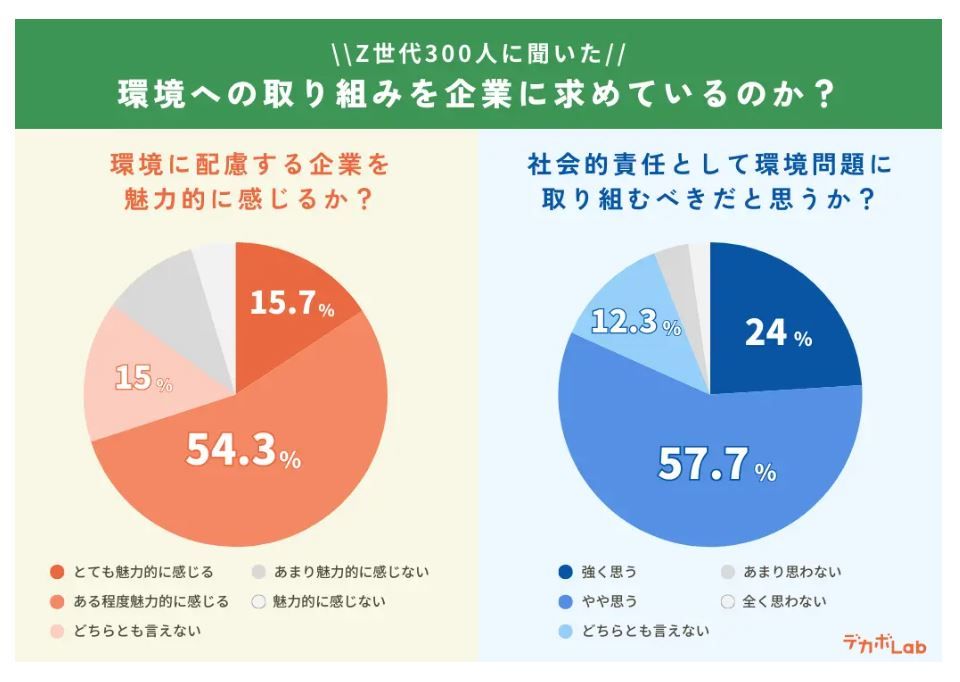

人材採用・定着率向上への影響

- ミレニアル世代・Z世代の価値観に適合若年層の求職者は、社会的責任を果たす企業を好む傾向があり、ESGに取り組む企業の魅力が向上する。

例えば、環境負荷の低減やダイバーシティ推進を重視する企業は、新卒採用市場で人気が高い。

- 働きやすい環境の整備ESGの「S(社会)」の要素として、働きがいのある職場環境の整備が進められる。

例:男女平等やワークライフバランスの向上施策が、従業員の定着率向上につながる。

ESG経営を取り入れることで、企業は採用競争力を高め、従業員の満足度を向上させることができる。

▼出典:【Z世代の就活×環境の意識調査】7割以上が環境に悪影響のある企業を回避。就活条件と環境意識の両立とは?

国内外のESG経営の成功事例

海外の事例(欧米企業の取り組み、ESG評価の高い企業)

欧米では、ESGに積極的な企業が高い市場評価を受ける傾向が強くなっています。

- Apple(アメリカ)2030年までに全事業活動をカーボンニュートラル化する目標を掲げる。

サプライチェーン全体での環境負荷削減を進め、投資家や消費者から高評価を得る。

- Unilever(イギリス)すべての製品を環境負荷の少ない原材料で生産し、プラスチック廃棄物削減にも取り組む。ESGスコアの高い企業として、ESG投資家からの支持を集める。

- Tesla(アメリカ)電気自動車の普及を加速し、持続可能なエネルギー社会の実現に貢献。

ESG経営のリーダー企業として評価され、株価の上昇にもつながる。

日本企業の事例(ESGに積極的な企業の戦略・成果)

日本でも、ESGに注力する企業が増えており、その取り組みが企業価値向上に寄与しています。

- トヨタ自動車水素燃料電池車(FCV)や電気自動車(EV)の開発を進め、カーボンニュートラル達成を目指す。2035年までにグローバル生産工場のCO2排出ゼロを目標に掲げる。

- 伊藤忠商事環境・社会問題に配慮した事業を展開し、持続可能な成長を実現。ESG指数「DJSI World」にも選定されています。▼出典:伊藤忠商事株式会社 社会からの評価

- 花王環境負荷の低い製品開発に注力し、企業全体の脱炭素戦略を推進。廃棄物削減や水資源管理など、ESGの「E(環境)」に重点を置いた取り組みが評価される。

▼出典:経済産業省 サステナビリティ関連データの 効率的な収集及び戦略的活用に関する報告書 (中間整理) ー概要版ー

ESG投資とは?企業と投資家の関係性

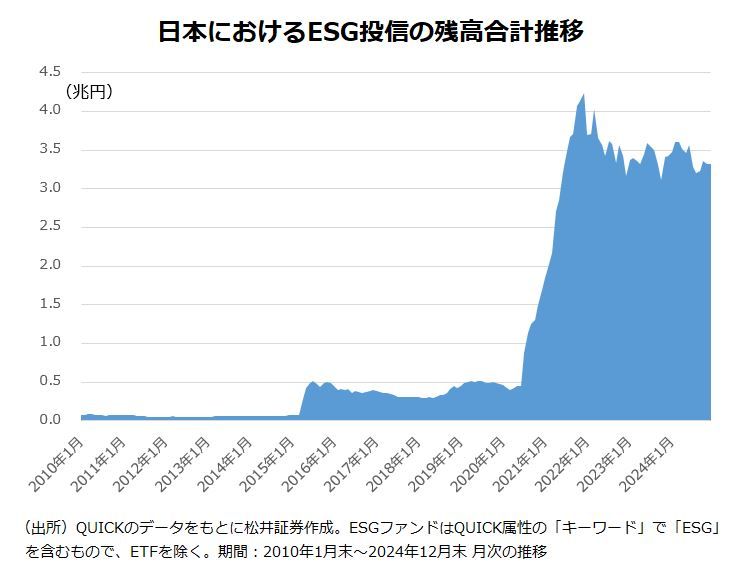

ESG(環境・社会・ガバナンス)を重視した投資は、ここ数年で大きく拡大しました。

環境問題の深刻化や社会課題への関心の高まりを背景に、投資家の資金がESG対応企業へと流れ込み、多くの企業がESGを経営戦略に組み込むようになりました。

しかし、最近ではESG投資の勢いが鈍化する兆しも見られます。

企業のESG対応が投資パフォーマンスに直結しないケースが増え、一部の投資家は従来の財務指標に回帰する動きを見せています。

また、米国では「ESG推進が政治的なバイアスを生む」との批判もあり、ESG投資の再評価が進んでいるのが現状です。

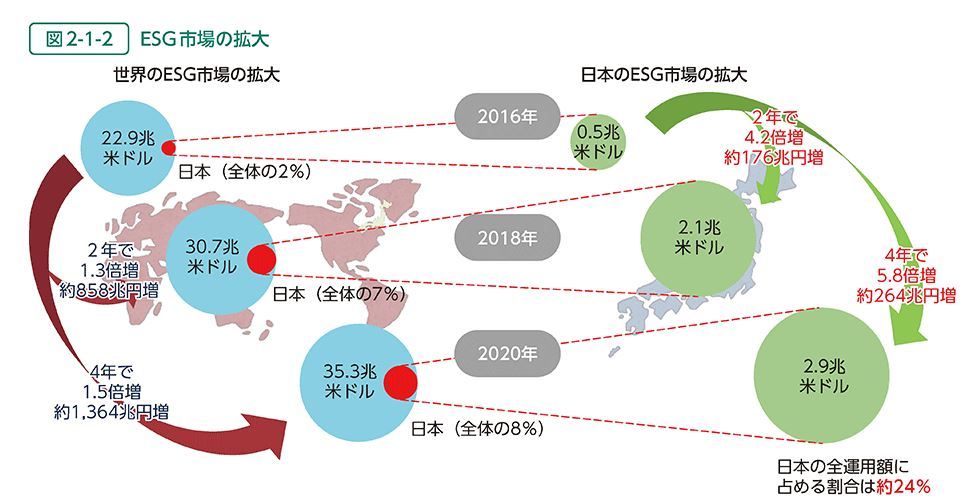

▼出典:環境省 第2章 脱炭素、循環経済、分散・自然共生という多角的な切り口によるアプローチ

ESG投資の基本概念と成長市場

ESG投資の市場規模と成長トレンド

ESG投資とは、企業の環境・社会・ガバナンスへの対応を考慮して投資を行う手法のことです。

世界のESG投資市場はここ10年間で急成長し、2022年時点で約35兆ドルを超える規模に達しました。

特に欧州では、全投資の50%以上がESG関連とされるほど普及しています。

▼参考:2024年:SX(サステナビリティ・トランスフォーメーション)銘柄15社の選定

成長を支える要因には、以下のようなものがあります。

①規制の強化

EUの「サステナブルファイナンス開示規則(SFDR)」 により、企業のESG情報開示が義務化。

日本でも、2023年に「サステナビリティ開示基準(SASB)」の改訂が行われ、上場企業にESGへの対応が求められている。

②投資家の意識変化

機関投資家の間で「ESGを考慮しない企業はリスクが高い」との見方が広まる。

「ブラックロック」「ゴールドマンサックス」などの大手投資会社がESGファンドを拡充。

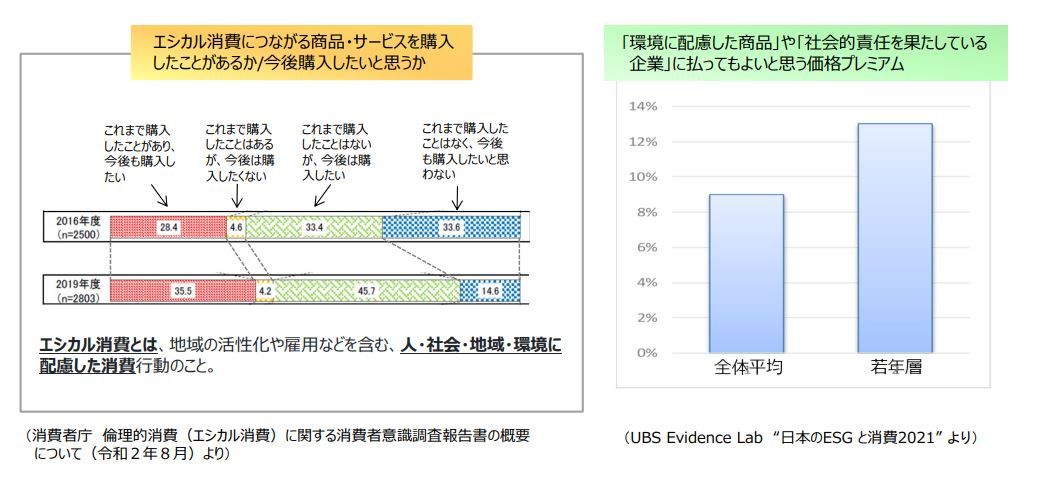

③消費者の価値観の変化

エシカル消費(倫理的な消費行動)の広まりにより、ESGを重視する企業のブランド価値が向上。

▼参考:エシカル消費とは!?企業が取り組むエシカル通信簿と合わせて解説

▼出典:金融庁 ESG投資について

しかし、近年の市場の動向を見ると、ESG投資の成長が鈍化する兆しも出ています。

ESG投資の縮小と課題

最近のデータでは、ESGファンドからの資金流出が加速していることが示されています。

- 2023年の第4四半期、米国のESGファンドは約50億ドルの純流出を記録。

- ESG関連のETF(上場投資信託)のパフォーマンスが市場平均を下回るケースが増加。

- 一部の投資家から「ESGの評価基準が不透明」「グリーンウォッシング(虚偽の環境配慮)が問題視されている」との批判。

ESG投資が本質的に持つ「長期的な視点」と「短期的な市場の動き」の間にギャップがあり、短期リターンを求める投資家の期待と合致しにくいことも課題の一つです。

このように、ESG投資は成長市場ではあるものの、課題も多く、今後の動向を慎重に見極める必要があります。

▼参考:投信の「ESG離れ」止まらず、新規設定は低迷の一途-金融庁指針後も

ESG投資の種類と評価指標

サステナブルファンド・グリーンボンド・インパクト投資の違い

ESG投資にはさまざまな手法があり、代表的なものに以下の3つがあります。

①サステナブルファンド

ESG要素を考慮した投資信託。環境負荷の低い企業、社会的貢献度の高い企業などを組み入れる。

例:「ESG優良企業ファンド」など。

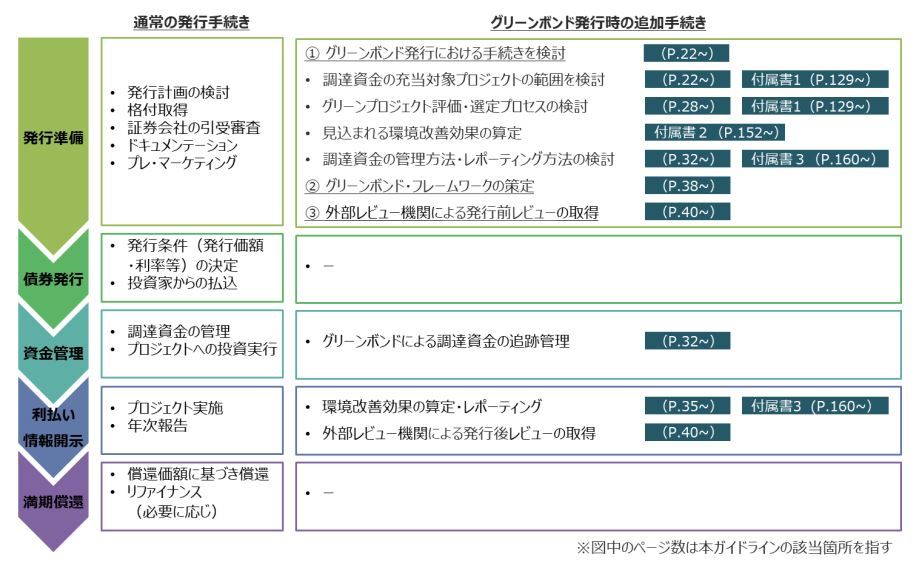

②グリーンボンド(環境債)

環境関連プロジェクトの資金調達を目的とする社債。

例:「トヨタのグリーンボンド発行」。

③インパクト投資

社会的・環境的な課題解決を目的とする投資。

例:「低所得者向け金融サービス」「教育・医療支援事業」。

ESG投資が拡大する一方で、グリーンボンドなどのESG金融商品には「ESGの名を借りた企業のマーケティング手法ではないか?」といった批判も出ています。

実際に、ESG評価の低い企業がグリーンボンドを発行するケースもあり、ESG投資の質が問われる段階に入っているとも言えます。

▼出典:グリーンボンド及びサステナビリティ・リンク・ボンドガイドライン グリーンローン及びサステナビリティ・リンク・ローンガイドライン(2024年版)

ESG評価機関と指標(MSCI・DJSI・FTSEなど)

ESG投資の判断には、第三者機関が提供するESGスコアが活用されます。

・MSCI ESG Ratings

「AAA~CCC」のランクで企業のESG対応を評価。

世界的に最も広く利用されるESG評価。

・DJSI(ダウ・ジョーンズ・サステナビリティ・インデックス)

企業のサステナビリティパフォーマンスを評価する指標。業界ごとに企業をランキングし、投資対象として推奨。

・FTSE4Good Index

ESGの優れた企業を選定し、投資家向けに提供する指数。欧州の投資ファンドがよく利用。

しかし、これらのESGスコアは統一基準がなく、評価方法が異なるため、透明性の問題が指摘されています。

例えば、同じ企業でもMSCIでは高評価、DJSIでは低評価となることがあり、投資家は慎重な分析が求められます。

企業が取り組むべきESGの実践方法

近年、ESG投資の縮小傾向や、TCFDの解散による開示基準の変化が見られ、企業はこれまで以上に慎重な対応を求められています。

ESG経営を単なるブランディング戦略としてではなく、具体的な経営戦略に組み込み、実効性のある施策を展開することが競争力の鍵となります。

ESG経営のためのロードマップ

自社の現状分析と課題把握

ESG経営を成功させるためには、現状を正しく分析し、優先的に取り組むべき課題を明確化することが不可欠です。

特に、環境・社会・ガバナンスの3つの領域において、自社がどのような影響を持ち、どの分野でリスクがあるのかを詳細に把握する必要があります。

- 環境(E): CO₂排出量の算定、エネルギー利用の効率化、資源循環の推進

- 社会(S): 労働環境の改善、多様性・包摂性(D&I)、人権リスク管理

- ガバナンス(G): 取締役会の独立性、コンプライアンスの徹底、リスクマネジメントの強化

企業は、ESGデータを収集・分析し、各領域における優先課題を定量的に評価することが求められます。

これにより、曖昧な「ESG対応」ではなく、経営に直結する戦略としてのESGを実現できます。

▼出典:サステナビリティ関連データの 効率的な収集及び戦略的活用に関する報告書 (中間整理) ー概要版ー

ESG戦略の策定(短期・中長期目標の設定)

現状分析をもとに、短期・中長期の目標を設定し、具体的な施策を推進することが重要です。

- 短期目標(1〜3年): 実行可能なKPIを設定し、段階的な改善を進める例:2026年までにCO₂排出量を10%削減、女性管理職比率を20%に向上

- 中期目標(3〜5年): ビジネスモデルと統合し、サプライチェーン全体の改革を推進例:サプライヤーと共同で再生可能エネルギー導入、労働環境改善プログラムを実施

- 長期目標(5〜10年): 企業ビジョンと連動したESG経営の確立例:2035年までにカーボンニュートラル達成、持続可能な原材料調達100%

目標設定には、SBTi(科学的根拠に基づく目標設定)やGHGプロトコルを活用し、外部からの信頼性も確保することが重要です。

▼参考:SBT認定を目指す企業必見!申請で押さえるべき重要ポイント

ステークホルダーとの連携(取引先・投資家・消費者との関係構築)

ESG経営は企業単独での取り組みではなく、サプライチェーン全体を巻き込む必要があります。特に、以下のステークホルダーとの連携が求められます。

・取引先(サプライヤー)との協働

環境負荷の少ない原材料調達を進めるサプライチェーン全体のCO₂排出量を算定し、削減計画を策定

・投資家との対話

ESG対応の進捗を適切に開示し、機関投資家との信頼関係を強化ESG指標の改善を継続的に行い、長期的な資本市場での評価向上を図る

・消費者とのエンゲージメント

製品やサービスに環境・社会的配慮を反映し、ブランド価値を向上透明性の高い情報開示を行い、グリーンウォッシング(見せかけのESG対策)を防ぐ

このように、ESG経営の効果を最大化するには、ステークホルダーとの強い協力関係が不可欠です。

ESG情報開示と透明性の確保

企業がESG報告を行う理由(投資家・規制当局からの要求)

ESGの情報開示は、単なる企業アピールではなく、投資家や規制当局の要求に応えるための重要な要素です。

- 投資家の視点ESGスコア(MSCI、DJSIなど)が投資対象企業選定の指標として使用される情報の透明性が高い企業ほど、資本市場での評価が向上する傾向

- 規制当局の視点EUの「CSRD(企業サステナビリティ報告指令)」により、ESGデータ開示の義務化が進行中日本でも2023年から金融庁がESG情報開示を強化し、プライム市場上場企業に義務付け

▼参考:EUの開示基準なのに日本企業にも影響が!?CSRDとESRSについて解説

今後は、ESG情報開示がより詳細に求められ、適切なフレームワークの活用が不可欠になります。

TCFDの解散と新たな開示基準(ISSB)

2023年10月、TCFD(気候関連財務情報開示タスクフォース)が解散し、その役割はISSB(国際サステナビリティ基準審議会)が引き継ぎました。

ISSBは、新たにIFRS S1・S2を発表し、ESG情報の標準化を進めています。

日本でも、金融庁や東京証券取引所がISSB基準の適用を推進しており、今後はTCFDからISSBへと移行する動きが加速すると予想されます。

▼参考:TCFD終了!?新しい気候変動開示基準 IFRSと日本への影響について

主要なESG報告フレームワークの比較

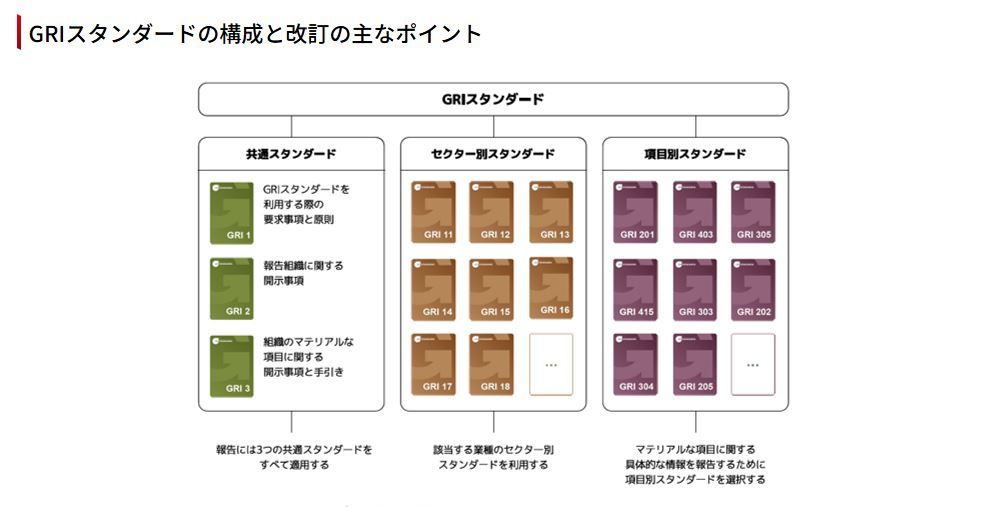

企業は、自社の業種や開示目的に応じて、適切なフレームワークを選択することが求められます。

・IFRS S1・S2(ISSB)

気候変動リスクを含むサステナビリティ情報を統一基準で開示今後、グローバルスタンダードとして定着する可能性が高い

・GRI(グローバル・レポーティング・イニシアチブ)

企業のESG全般(環境・社会・ガバナンス)の情報開示を求める基準多くの企業が「サステナビリティレポート」の作成に活用

・SASB(サステナビリティ会計基準)

業種ごとにESG指標を設定し、投資家が財務データと統合的に分析可能

企業は、ISSBの新基準を中心に、GRIやSASBと組み合わせた開示戦略を検討することが重要です。

最新のESGトレンドと今後の展望

近年、ESG(環境・社会・ガバナンス)をめぐる企業の対応は大きな転換期を迎えています。

ESG投資の拡大に伴い、各国政府は規制を強化し、企業にはより透明性の高い情報開示が求められるようになりました。

一方で、ESGの経済的なインパクトが評価しにくいことや、一部の投資家が短期リターンを重視する傾向が強まっていることから、ESG投資に対する慎重な見方も増えています。

さらに、「人的資本経営」や「サーキュラーエコノミー(循環型経済)」といった新たな概念が注目され、ESGの枠組みは従来の環境・社会・ガバナンスを超えて、企業の競争力や経済成長に直結する要素として再定義されつつあります。

2025年以降のESG規制と動向

各国政府の規制強化(特にEUとアメリカ)

ESGに関する規制は、特に欧州とアメリカで大きな変化を迎えています。

EUでは「企業サステナビリティ報告指令(CSRD)」が施行され、2025年以降、適用範囲が拡大します。

2024年から適用が始まったこの指令により、大企業だけでなく、一部の中小企業もESGデータを開示する必要があります。

CSRDの目的は、企業のサステナビリティ報告の一貫性を高め、投資家や消費者が信頼できる情報を得られるようにすることです。

一方、アメリカでは、ESG政策は大きく方向転換しています。

トランプ政権は、バイデン前政権下で推進されていた気候変動対策やクリーンエネルギー政策の見直しを進めており、ESG投資やサステナビリティの取り組みに対する政治的圧力が高まっています。

具体的な動きとして、トランプ政権はパリ協定からの再離脱を検討し、国内の環境規制を緩和する方針を示しました。

また、木材生産を拡大するために国有林での伐採を増やす大統領令に署名し、これにより絶滅危惧種の生息地への影響や森林保護政策の後退が懸念されています。

▼参考:JETRO トランプ米大統領、木材・製材品への232条調査を指示

▼参考:森林と生物多様性の深い関係を探る

このような政策変更は、アメリカ国内のESG関連の規制が緩和される可能性を示唆しており、投資家の間でもESG投資の持続性に対する疑問が生じています。

一方で、州レベルではカリフォルニア州のように独自の環境基準を厳格化する動きもあり、企業にとっては連邦政府の方針と州政府の規制の間でバランスを取ることが求められるでしょう。

このように、アメリカではESGをめぐる政治的対立が深まりつつあり、企業は政策の変化に柔軟に対応しながら、持続可能な経営戦略を構築する必要があります。

日本における「サステナビリティ情報開示基準」の影響

日本でも、ESG情報開示に関する基準の整備が進んでいます。

2024年3月には、日本のサステナビリティ基準委員会(SSBJ)が「サステナビリティ情報開示基準」の草案を発表し、2025年3月までに最終化される予定です。

これにより、日本の上場企業はISSB(国際サステナビリティ基準審議会)が策定したIFRS S1・S2に準拠した開示を求められることになります。

金融庁は、2027年または2028年の会計年度から適用を義務化する方針を検討しており、これにより約4,000社が新たなESG開示基準の影響を受ける見込みです。

ESGの新潮流「人的資本経営」と「サーキュラーエコノミー」

人的資本経営の重要性(従業員エンゲージメント・多様性の推進)

従業員のスキル向上や働きがいを向上させる「人的資本経営」は、今や企業の成長戦略の中心に据えられるようになっています。

経済産業省は「人的資本経営コンソーシアム」を設立し、企業が人的資本を経営戦略に組み込むための指針を提供しており、多くの企業が従業員エンゲージメントや多様性の向上に注力しています。

特に以下の3つのポイントが重要視されています。

・従業員エンゲージメントの向上

働きやすい職場環境の整備(リモートワーク・フレックスタイムの導入)キャリア成長の支援(リスキリング・研修プログラムの充実)

・多様性・インクルージョン(D&I)の推進

女性管理職比率の向上や外国人・障がい者雇用の拡大組織内の公平性を高めるための透明性ある人事制度

・人的資本の可視化と情報開示

投資家や社会に対して、従業員の成長や働きがいに関する情報を開示GRI(グローバル・レポーティング・イニシアチブ)などの基準に基づいた人的資本レポートの作成

こうした動きにより、人的資本経営を実践する企業は、長期的な競争力を高めると同時に、投資家からの評価向上にもつながると考えられています。

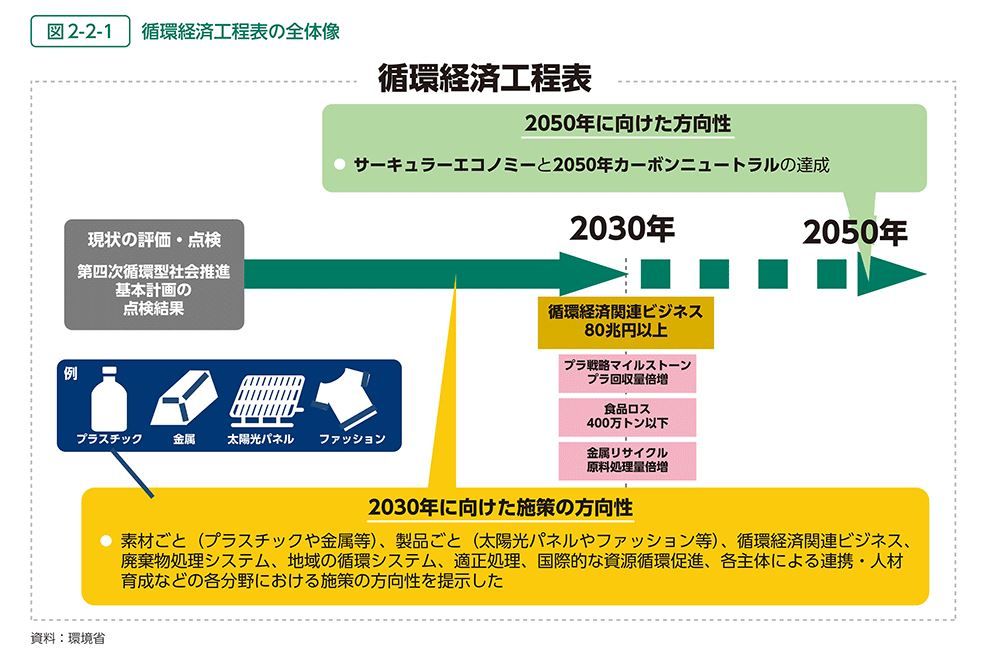

サーキュラーエコノミー(循環型経済)の成長と企業の対応

「サーキュラーエコノミー(循環型経済)」とは、廃棄物を最小限に抑え、資源を繰り返し利用する経済モデルのことを指します。

欧州では、EUの「サーキュラー・エコノミー・アクションプラン」に基づき、リサイクルや再利用を促進する規制が強化されています。

例えば、2030年までにプラスチック包装材のリサイクル率を50%に引き上げる目標が設定され、企業はより環境に配慮した製品設計を求められています。

日本でも、企業のサーキュラーエコノミー対応が進んでおり、以下のような取り組みが注目されています。

- 製造業: 廃棄物ゼロの工場設計、リサイクル素材を活用した製品開発

- ファッション業界: 古着の回収・再販システム、繊維リサイクル技術の開発

- 自動車産業: 使用済みバッテリーのリユース、リサイクル可能な車両設計

サーキュラーエコノミーの推進は、環境負荷を削減するだけでなく、新たなビジネス機会を創出し、企業の収益性向上にも寄与すると期待されています。

▼参考:企業に求められる資源循環とは? 廃棄物削減と温室効果ガス排出量抑制への道のり

まとめ

ESG(環境・社会・ガバナンス)は、企業の持続可能な成長を支える戦略的基盤として世界的に重要性を増しています。

従来のCSRやSDGsと異なり、投資家や規制当局が評価基準として活用するため、対応が遅れる企業は市場で不利な立場に立たされるリスクがあります。

一方で、リスク管理・ブランド価値向上・投資家からの支持獲得といった明確なメリットを享受できる点も大きな特徴です。

EUのCSRDや日本の開示基準強化など、国際的な規制は加速しており、企業には透明性の高い情報開示が求められています。

また、人的資本経営やサーキュラーエコノミーといった新潮流も加わり、ESGは単なる社会的取り組みではなく競争力の源泉となりつつあります。

企業は今こそ戦略にESGを統合し、長期的な企業価値向上に結びつける必要があります。