EUの開示基準なのに日本企業にも影響が!?CSRDとESRSについて解説

「CSRD」や「ESRS」という言葉を耳にする機会が増えたものの、「EUの規制だから、うちには関係ない」と考えている方も多いのではないでしょうか。

しかし、その認識はもはや通用しません。EUで始まったサステナビリティ報告の新しい波は、今やグローバルなサプライチェーンを通じて、多くの日本企業にとって無視できない経営課題となっています。

本記事では、CSRDとESRSの核心を解き明かし、日本企業にどのような影響が及ぶのか、そして具体的に何を準備すべきなのかを、専門的かつ分かりやすく解説します。

今後のサステナビリティ戦略を考える上で、この記事が確かな羅針盤となるはずです。

EUのサステナビリティ報告基準の歴史

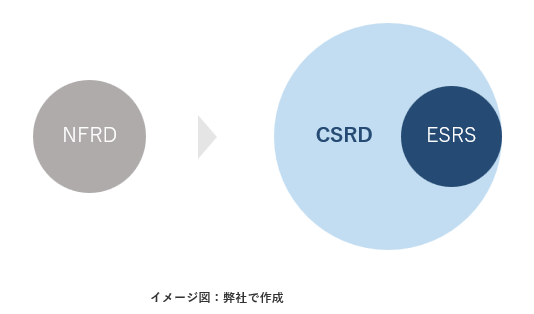

EUの非財務・サステナビリティ開示は、企業の説明責任を段階的に強化しながら「法令(CSRD)」と「開示基準(ESRS)」へと発展してきました。

流れをつかめば、CSRDの位置づけとESRS(CSRDの開示基準)が一目で理解できます。

2023年:ESRS採択

CSRDの“どう開示するか”を定めるESRS(European Sustainability Reporting Standards:CSRDの開示基準)が正式化*ESRS 2(全社共通の必須開示)と、E・S・G各トピック基準を柱に、ダブルマテリアリティに基づく開示を要求。

2014年:NFRD施行

非財務情報開示指令(NFRD)が大企業を中心にESG情報の開示を義務化。

各社の記述にばらつきが残り、比較可能性や網羅性が課題に。

2015年:TCFD設立

国際的な潮流として、気候関連財務情報開示タスクフォース(TCFD)が発足。

気候変動リスクと財務影響の開示枠組みが整い、EUの後続制度にも影響。

2021年:CSRD採択

NFRDを強化・拡張した企業サステナビリティ報告指令(CSRD)を採択。

対象企業の大幅拡大、第三者保証やデジタルタグ付けなどの要件を導入し、2024年度以降の会計年度から段階適用へ。

そもそもCSRDとは?なぜ注目されるのか

CSRD(Corporate Sustainability Reporting Directive:企業サステナビリティ報告指令)とは、EUが導入した新しいサステナビリティ情報開示に関する法律です。

従来の「非財務情報開示指令(NFRD)」を大幅に強化したもので、その背景には欧州グリーンディールという壮大な成長戦略があります。

NFRDからCSRDへの大きな変化

CSRDは、NFRDが抱えていた「対象が狭い」「開示内容にばらつきがある」といった課題を解決するために生まれました。

主な変更点は以下の通りです。

- 対象企業の拡大

NFRDでは約1.2万社だった対象が、CSRDでは約5万社にまで拡大。

EU域外の企業も含まれるため、日本企業も無視できない影響を受けます。 - 開示内容の標準化

各社が自由に報告していたNFRDと異なり、CSRDではESRS(European Sustainability Reporting Standards)という統一基準に基づく詳細な開示が必須になります。 - 第三者保証の義務化

開示情報は独立した監査人による保証を受ける必要があり、財務情報と同じレベルの信頼性が求められます。 - デジタル化の推進

報告は指定のデジタル形式(XBRL形式に準拠)で提出し、タグ付けされたデータは投資家や規制当局が容易に検索・比較できるようになります。

CSRDが注目される理由

単なる「報告義務の強化」にとどまらず、CSRDは企業の評価のあり方そのものを変えます。

投資家や金融機関は、標準化され保証付きのサステナビリティ情報を用いて企業価値を判断するようになり、資本調達・市場競争力に直結する要素へと進化しているのです。

ESRSとは?CSRDの「具体的なルールブック」

*ESRS(European Sustainability Reporting Standards:欧州サステナビリティ報告基準)は、CSRDで定められた「何を報告すべきか」に対し、「どのように報告するか」を具体的に規定する詳細なルールブックです。

つまり、CSRDという法律の実効性を担保するための“操作マニュアル”にあたり、企業の開示を統一・標準化する役割を持っています。。

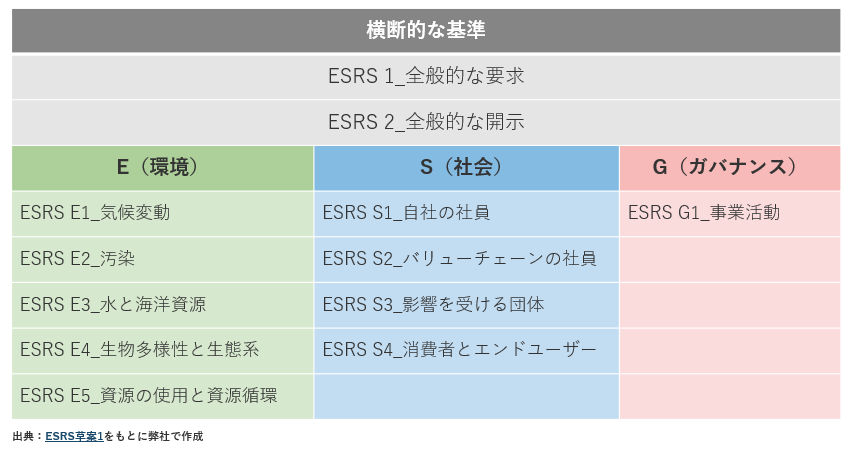

ESRSの目的と構造

ESRSの目的は、企業のサステナビリティ報告の透明性、比較可能性、信頼性を飛躍的に高めることです 。

そのために、基準は以下の3つの階層で構成されています 。

セクター別基準: 特定の業界に特有の課題に関する基準です。

(ただし、企業の負担を考慮し、導入は延期されています )

横断的基準: 全ての企業に共通して適用される基本原則と一般的な開示事項を定めます。

トピック別基準: 環境(E)、社会(S)、ガバナンス(G)の各テーマに関する具体的な開示項目を定めています 。

ESRSの目的と構造

ESRSの狙いは、企業が公表するサステナビリティ情報の透明性・比較可能性・信頼性を飛躍的に高めることにあります。

そのため、基準は次の3つの階層で構成されています。

1. 横断的基準(Cross-cutting Standards)

すべての企業に共通する基本原則と開示要件を定めるもの。

例:サステナビリティ戦略、リスク管理体制、ガバナンス構造など。

2. トピック別基準(Topical Standards)

環境(E)、社会(S)、ガバナンス(G)の各分野に関する詳細な開示項目。

- E(環境):気候変動への影響、温室効果ガス排出、生物多様性、水・海洋資源の使用など。

- S(社会):人権、労働慣行、サプライチェーンにおける社会的責任、地域社会への影響。

- G(ガバナンス):取締役会の役割、経営陣の報酬方針、内部統制や倫理規範。

3. セクター別基準(Sector-specific Standards)

業界固有の課題に対応する基準。エネルギー、金融、製造業などセクターごとに特化した内容。

ただし、企業負担を考慮し、導入は段階的に進められます。

ESRSが重要視される理由

- 標準化された基準により、投資家や規制当局が企業を公平に比較できる。

- ダブルマテリアリティ(内外双方の影響)に基づく課題特定が必須。

- 日本企業にとっても、EUビジネスやサプライチェーンに関与している場合、「esrs」「csrd 開示基準」は避けて通れないキーワード。

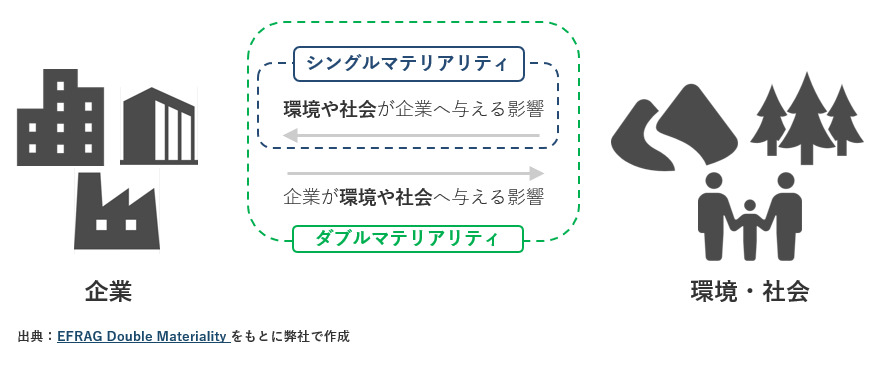

【【最重要コンセプト】企業の見方を変える「ダブルマテリアリティ」

CSRDやESRSを理解するうえで欠かせないキーワードが、「ダブルマテリアリティ(二重の重要性)」です。

これは、企業が開示すべきサステナビリティ課題を特定する際に用いる2つの視点を意味します。

1. インパクト・マテリアリティ(Inside-outの視点)

自社の事業活動が、環境や社会へどのような影響を及ぼしているかを評価します。

例:温室効果ガス排出による気候変動への影響、人権や地域社会への正負のインパクトなど。

2. フィナンシャル・マテリアリティ(Outside-inの視点)

環境・社会課題が、自社の財務にどのような影響を与えるかを評価します。

例:気候変動によるサプライチェーン寸断リスク、人権問題がブランド価値や投資家評価に及ぼす影響など。

従来の報告基準(シングルマテリアリティ)は、どちらか一方の視点に偏りがちでした。

しかしCSRD/ESRSでは、この2つのうちどちらか一方でも「重要」と判断されれば開示義務が発生します。

ダブルマテリアリティがもたらす変

投資家・規制当局・消費者に対して、“企業の本当の持続可能性”を示す情報開示が可能に

短期的な財務インパクトが小さくても、社会的影響が大きいテーマ(例:人権、環境破壊)は必ず開示対象に。

企業は「財務」と「社会・環境」の両面からリスクと機会を捉え直し、より包括的な経営戦略を構築することが求められます。

CSRD(およびESRS)の対象企業

日本企業への直接的な影響:誰が、いつから対象になるのか?

「EUの規制だから自社には関係ない」と考えるのは危険です。

CSRDは一定条件を満たす日本企業にも直接適用され、実務対応を迫られるケースが少なくありません。

適用対象となる日本企業:2つのケース

CSRDの対象となる日本企業は大きく分けて以下の2パターンです。

ケース1:EU域内の子会社が対象となる場合

- EUに所在する子会社が「大企業」に該当する場合、その子会社は直接CSRDの対象。

- 大企業の基準は以下のうち2つ以上を満たすこと:

- 総資産 2,500万ユーロ超

- 純売上高 5,000万ユーロ超

- 従業員数 250人超

ケース2:日本の親会社(グループ全体)が対象となる場合

- 以下2つを同時に満たす場合、日本の親会社を頂点とする連結グループ全体が対象となります。

- EU域内での純売上高が2期連続で1億5,000万ユーロ超。

- EU域内に「大企業」基準を満たす子会社、または純売上高4,000万ユーロ超の支店を有する。

段階的適用スケジュール

欧州委員会は「オムニバス法案」により、企業負担軽減のため一部の適用時期を2年間延期しました。

ただし、非EU親会社を含むケースについては変更がなく、早めの準備が求められます。

| 企業の類型 | 要件 | 最初の報告対象年度 | 初回報告書提出年 |

|---|---|---|---|

| NFRD対象企業 | 既にNFRD適用の大企業(従業員500人超など) | 2024年度~ | 2025年 |

| EU大企業(NFRD対象外) | 総資産2,500万ユーロ超、売上高5,000万ユーロ超、従業員250人超のうち2つ以上 | 2027年度~(当初2025年度→2年延期) | 2028年 |

| EU上場中小企業(SME) | EU規制市場に上場する中小企業(零細企業を除く) | 2028年度~(当初2026年度→2年延期) | 2029年 |

| EU域外の親会社 | EU域内での連結売上高1億5,000万ユーロ超かつ一定規模の子会社・支店あり | 2028年度~(変更なし) | 2029年 |

日本企業への示唆

- 適用開始時期は企業類型によって異なるため、まずは自社がどのケースに該当するかを早期に確認することが重要です。

- 特に「ケース2」に当てはまる日本企業は、2028年度からの適用が確定的であり、実質的な準備期間は限られています。

- 影響範囲の特定とデータ収集体制の構築を、今すぐ始めることが求められます。

メリットとデメリット:規制対応の先にあるもの

CSRDおよびESRSへの対応は、単なる「負担」ではなく、企業価値を高める大きな転機となり得ます。

ここではメリットとデメリットを整理し、なぜ今対応が重要なのかを分かりやすく解説します。

CSRD(およびESRS)対応のメリット

1. 透明性の向上

CSRDでは、環境・社会・ガバナンス(ESG)に関する詳細な情報開示が求められます。

これにより、投資家・消費者・規制当局などのステークホルダーが企業の実態を正しく理解でき、企業の信頼性や評価の向上につながります。

近年拡大するESG投資の流れを捉えるうえでも大きな武器となります。

2. リスク管理の強化

ESRSは、気候変動リスク、生物多様性の損失、人権リスクなどに対して具体的な対応状況を報告することを義務化。

これにより、企業はリスクを体系的に把握し、将来のコスト増加や事業継続性への脅威を事前に軽減できます。

さらに、サプライチェーン全体のリスク可視化が進むことで、持続可能な調達戦略の構築も可能になります。

3. 競争力の向上

欧州市場では、持続可能性を考慮した製品・サービスの需要が急増。

CSRD対応により、サプライヤー選定基準である環境負荷の低減や人権配慮を満たせることで、新たな取引機会やビジネスチャンスを拡大できます。

結果的に、市場競争力を高める要素となります。

4. ステークホルダーとの信頼関係の強化

労働環境やダイバーシティ&インクルージョン(D&I)の情報開示は、従業員のモチベーション向上や優秀人材の獲得につながります。

また、地域社会や消費者への誠実な姿勢を示すことで、長期的な企業成長を支える基盤を築けます。

5. 規制対応コストの削減

EU域内で統一された基準に従うことで、これまでバラバラに対応していた複数のESG報告を整理・一元化できます。

重複業務の削減や効率的なコンプライアンス管理が実現でき、将来の規制強化にも備えやすくなります。

CSRD(およびESRS)対応のデメリット

1. コストの増加

CSRD対応には、従来以上に詳細なデータ収集や環境負荷の定量化が求められます。

これにより、新規システム導入、外部専門家の起用、監査費用の発生など、多額の投資が必要になります。

特に中小企業では、資金的余裕が限られる中で大きな負担となる点が課題です。

2. 人材リソース不足

ESG情報の開示には財務会計とは異なる専門性が必要です。

しかし、ESG専門人材は世界的に不足しており、採用競争や人件費高騰が予想されます。

内部で育成する場合も時間を要し、短期的には体制整備の遅れがリスクとなります。

3. レピュテーションリスクの増大

開示義務が強化されることで、これまで表面化していなかった温室効果ガス排出量や人権課題が可視化されやすくなります。

他社比較で不利な数値が明らかになれば、投資家や消費者からの信頼を失い、取引停止や株価下落といった直接的な影響を受ける可能性があります。

4. 規制の変動と多重対応の難しさ

CSRDやESRSは導入から間もないため、EUや各国当局のガイドライン改訂により解釈や適用基準が変動するリスクがあります。

また、ISSBや各国独自の開示制度と重複する可能性もあり、グローバル企業は複数規制を同時に管理する複雑さに直面します。

5. 短期的な業務負担の増大

初期対応では、部門横断的なデータ収集、サプライヤーへの調査依頼、監査プロセス整備といった作業が一斉に必要になります。

その結果、通常業務へのリソース配分が難しくなり、短期的には事業運営に影響を及ぼすリスクがあります。

日本企業が今から始めるべき4つのステップ

CSRD/ESRSの適用開始は数年先に見えますが、実際には準備に相当な時間とリソースを要します。

以下の4ステップに沿って、今から計画的に取り組むことが重要です。

【Step 1】影響度調査と適用範囲の特定

まず、自社グループがCSRDの対象かどうか、またいつから適用されるのかを明確にする必要があります。

EU子会社や支店の規模・売上高、連結ベースでのEU売上を精査し、法務・財務部門と連携して確認しましょう。

ここでの判断ミスは、対応の遅れや不適切な報告につながりかねません。

【Step 2】ダブルマテリアリティ評価の実施

次に、自社にとっての重要なサステナビリティ課題(マテリアリティ)を特定します。

CSRDでは「インパクト・マテリアリティ(社会や環境への影響)」と「フィナンシャル・マテリアリティ(財務的影響)」の両面からの評価が求められます。

経営層を巻き込んだ全社的な議論が不可欠であり、この段階での意思決定が今後の情報開示の方向性を大きく左右します。

【Step 3】ギャップ分析とデータ収集体制の構築

特定した課題ごとに、現状の開示状況とESRSが要求する水準とのギャップを洗い出します。

そのうえで、信頼性の高いデータを効率的に収集・管理できる仕組みを整備しましょう。

部署横断の協力体制を構築し、ITシステムやデータベースを導入することが、持続的な開示対応の鍵となります。

【Step 4】第三者保証を見据えた内部統制の整備

CSRDでは、報告された情報に対して独立した第三者による保証(監査)が義務付けられます。

したがって、財務報告に匹敵する水準の内部統制をESG領域にも適用する必要があります。

データの入力から最終的な報告書作成まで、一貫して精度を担保できるプロセスを整備しなければなりません。

まとめ:コンプライアンスから、経営変革の好機へ

CSRDとESRSは、単なるEUのローカルルールではありません。グローバルなビジネスの前提条件を書き換える、大きなパラダイムシフトです。

この対応は、短期的にはコストや労力を要する厳しい挑戦かもしれません。

しかし、これを単なる「守りのコンプライアンス」と捉えるのではなく、自社の事業活動を根本から見つめ直し、持続可能な価値創造モデルへと変革させる「攻めの機会」と捉えることが重要です 。

この巨大な波に備え、早期に準備を始めること。

それこそが、これからの不確実な時代を乗りこなし、企業の持続的な成長と競争力を確保するための鍵となるでしょう。

まずは、自社が適用対象となるかどうかの確認から、ぜひ始めてみてください。