【2025年最新版】SSBJがサステナビリティ開示基準を発表!企業に求められる対応を徹底解説

2025年3月、サステナビリティ基準委員会(SSBJ:Sustainability Standards Board of Japan)が、日本として初めてとなるサステナビリティ開示基準を正式に公表しました。

国際サステナビリティ基準審議会(ISSB)のIFRS S1・S2を土台としつつ、日本の法制度や上場企業の実務に合わせて調整した、「日本版サステナビリティ関連財務情報のルール」です。

設立から時間がたつにつれ、オープンセミナーやハンドブック、補足文書などの情報も充実し、企業がどのような体制でデータを集め、財務報告と結びつけて開示していくのか、実務レベルでの論点が具体的になってきました。

なかでも、Scope3排出量の算定・データ収集、気候リスクのシナリオ分析、内部炭素価格の活用状況、外部保証の要否といったテーマは、多くの企業が悩みを抱える共通課題です。

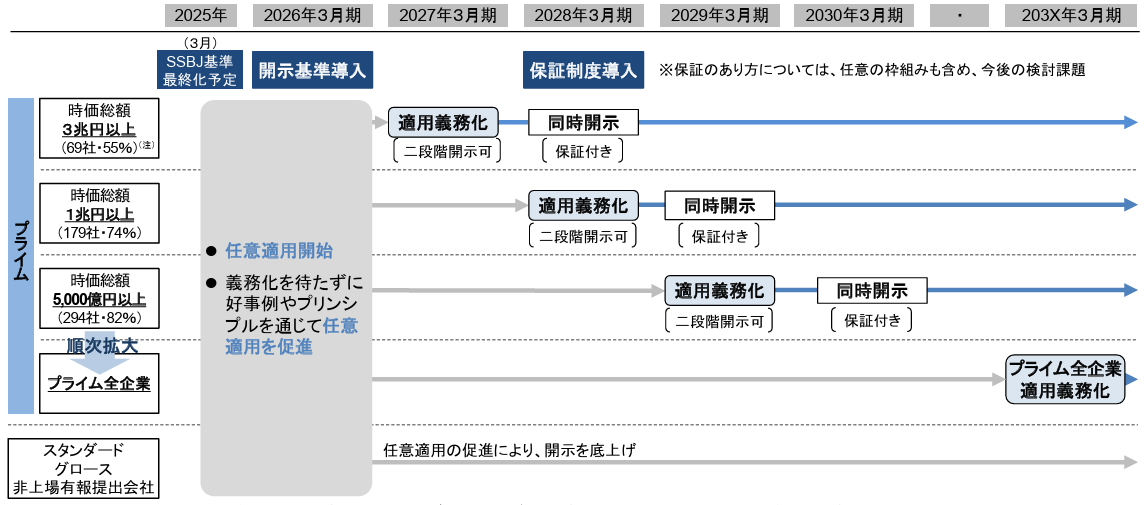

また、金融庁は有価証券報告書への組み込みを検討しており、2026年以降はプライム市場企業から義務化が段階的に進む見通しです。

今後はスタンダード・グロース市場、さらには中小企業や非上場企業にも、サプライチェーンや融資を通じて影響が広がっていくことが確実視されています。

一方で、最終版では「合理的な推定値の利用」や「GICS以外の分類方法の選択」など、実務側の負担を和らげる修正も盛り込まれました。透明性は確保しつつも、現実的な運用を可能にするバランス設計がなされている点も重要です。

本記事では、この新しい開示基準の全体像と3つの柱、公開草案からの変更点、今後の適用スケジュール、そして企業が今から準備すべき実務対応までを整理して解説します。

1. はじめに

2025年3月に公表されたSSBJのサステナビリティ開示基準は、日本企業の開示実務を「自主的な取り組み」から「財務報告と同レベルの規律が伴う情報開示」へと引き上げる、大きな節目となりました。

SSBJは財務会計基準機構(FASF)の下に設置されており、サステナビリティ情報を財務情報と同じ枠組みで捉えることを前提としています。

これにより、サステナビリティ情報はCSRレポートの延長ではなく、将来的に監査や保証の対象となる「サステナビリティ関連財務情報」として扱われる方向性が明確になりました。

発表から半年あまりの間に、SSBJハンドブックや補足文書が公開され、オープンセミナーを通じて、企業が準備段階で直面している課題も見えてきています。

今回の基準発表が持つポイントを現在時点の状況から整理すると、次のようにまとめられます。

- 適用先の企業にとっては、いまが「準備から実装」へ移行する過渡期

- 有価証券報告書での開示を見据え、プライム市場企業では2026年以降の義務化に向けた体制構築が本格化

- Scope3データの収集・シナリオ分析の前提条件・内部炭素価格の設定や外部保証の要否など、企業ごとのギャップが顕在化

- 公開草案からの修正により、合理的な推定値や柔軟な分類を認めるなど、実務に配慮した運用余地も確保

こうした背景を踏まえ、まずはSSBJ開示基準そのものの狙いと構造から見ていきます。

2. SSBJが公表したサステナビリティ開示基準とは?

SSBJのサステナビリティ開示基準は、ISSBのIFRS S1(全般的要求事項)とIFRS S2(気候関連開示)をベースに、日本の法制度や上場企業の実務に合わせて設計された、いわば「日本版サステナビリティ開示ルール」です。

単なる翻訳ではなく、金融商品取引法・会社法・温対法・東証の開示ルールとの整合性、企業の負担感、国内金融機関・投資家のニーズを踏まえたうえで再構成されているのが特徴です。

では、国際基準が存在するにもかかわらず、日本独自の基準が必要とされたのはなぜでしょうか。

2.1 開発の背景

① 国際基準と国内制度のずれ

ISSB基準は、世界中の投資家が企業を比較しやすいように設計されていますが、日本の開示制度や環境規制とは完全には一致していません。

- 財務報告との結びつき

ISSBはサステナビリティ報告書を独立した文書として想定しているのに対し、日本では有価証券報告書との「一体開示」が前提とされています。 - GHG排出量算定のルール

ISSBはGHGプロトコル(2004年版)を標準としていますが、SSBJは日本の温対法ベースの算定も認め、国内制度との整合性を重視しています。 - ファイナンスド・エミッションの分類

ISSBはGICSを必須としますが、日本企業にとってライセンス費用の負担が大きいため、SSBJはGICS以外の合理的な分類も許容する設計になっています。

② 実務負担を軽減するため

ISSB基準はScope3も含めた広範な情報開示を原則としており、内部炭素価格やファイナンスド・エミッションなど、かなり詳細な情報を求めます。

しかし、Scope3データの収集や複数の内部炭素価格の開示は、多くの日本企業にとっては負担が大きいのが実情です。

そこでSSBJは、段階的な適用や合理的な推定値の利用など、実務側の事情を踏まえた緩和策も盛り込んでいます。

③ 投資家ニーズへの適応

日本の機関投資家は、ESGリスク管理体制やガバナンスの質といった観点を重視する傾向が強くあります。

SSBJはISSBの骨格を尊重しつつも、ガバナンスや内部統制との結びつきをより明確にし、日本の資本市場の実情に即した開示を求めている点が特徴です。

④ 日本独自の調整点

こうした背景を踏まえ、

日本版では次のような調整が行われています。

- 段階的導入や一部免除など、開示の柔軟性を確保

- 温対法に基づくGHG算定方法の容認

- GICSに限定しないファイナンスド・エミッションの分類

- 内部炭素価格の開示範囲を、投資判断やリスク管理に実際に活用しているケースに限定

2.2 SSBJ開示基準の概要と主要な構成要素

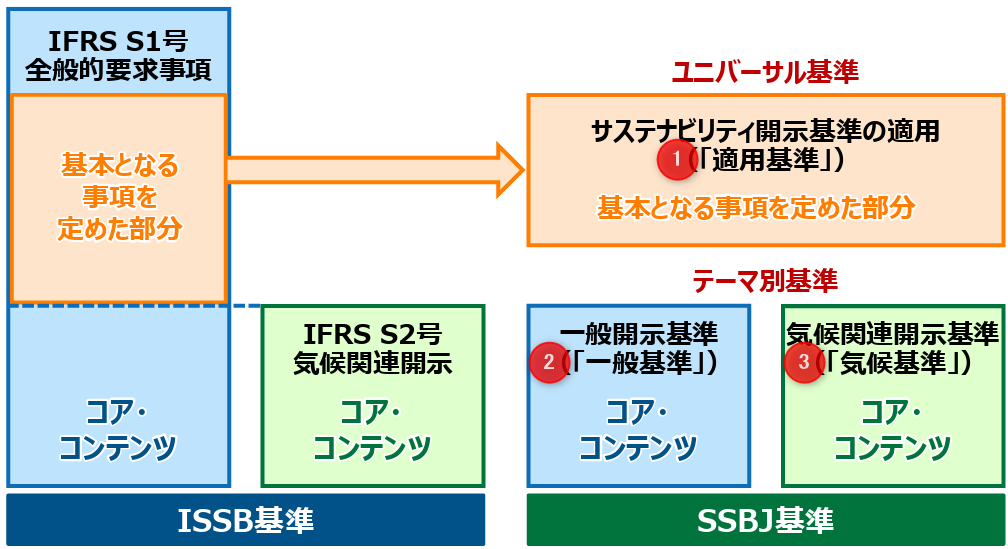

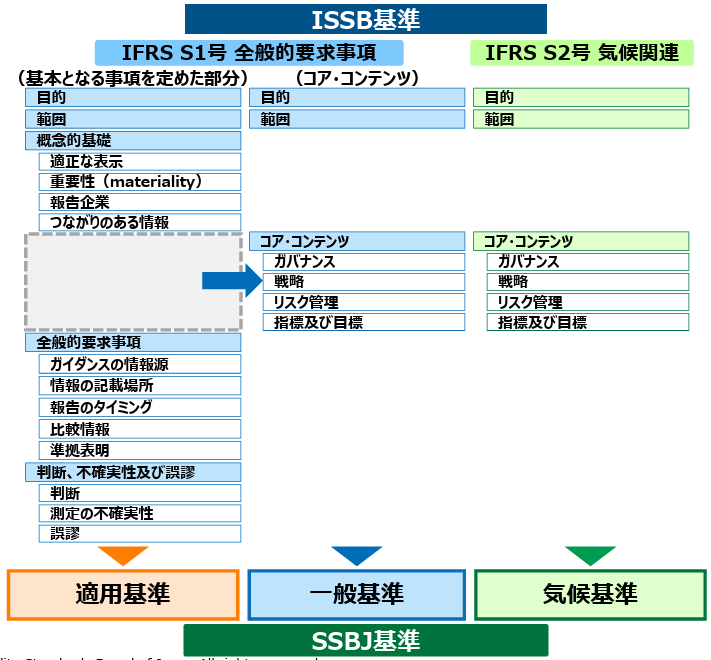

SSBJ開示基準は、ISSBの構造を踏襲しつつ、日本独自の「適用基準」を加えた3本柱で構成されています。

- 適用基準

- 一般開示基準

- 気候関連開示基準

これらを押さえることで、「どの企業が・いつ・何を・どのように開示するのか」の全体像が見えてきます。

▼出典:SSBJサステナビリティ開示基準アップデート20250306_01をもとに弊社で一部修正

① 適用基準(開示の基本ルール)

適適用基準は、企業がどの範囲の情報を、どの単位で開示するかを定める土台となるルールです。

IFRS S1を基礎としながら、日本版では次の観点が重視されています。

- 対象範囲の明確化:第一ステップとしてプライム市場上場企業を主対象とし、将来的な拡大を前提に設計

- 財務との一体性:サステナビリティ情報を有価証券報告書と統合して開示

- 開示タイミングの整合:財務報告と同じ会計年度のデータを用いることを原則とする

この結果、企業にはデータ収集から開示までのプロセスを、財務報告と同じサイクルで回していくことが求められます。

② 一般開示基準(ガバナンス・戦略・リスク管理)

一般開示基準は、サステナビリティに関するガバナンスや戦略、リスク管理の枠組みを示すもので、IFRS S1のコア部分に対応します。

開示項目は次の4つの領域に整理されています。

- ガバナンス:取締役会や経営層がどのようにサステナビリティリスク・機会を監督しているか

- 戦略:重要なリスク・機会をどのように事業戦略や投資計画に組み込んでいるか

- リスク管理:特定・評価・モニタリングの仕組み、他のリスク管理プロセスとの連携状況

- 指標と目標:KPIの設定、ターゲット、進捗状況の報告

企業は、これらを一貫したストーリーとして説明し、サステナビリティが経営・財務とどのようにつながっているかを示すことが求められます。。

③ 気候関連開示基準(気候リスクとGHG排出量)

気候関連開示基準は、IFRS S2を土台とした、気候変動に関する専門的なルールです。

主な開示内容は次のとおりです。

- GHG排出量:Scope1・2・3の算定と開示

- 気候リスク・機会のシナリオ分析:規制・技術・市場変化などを踏まえた複数シナリオの評価

- 産業別指標:業種ごとに重要となるエネルギー使用量や燃料使用量などの指標

- 財務影響:移行リスクや物理的リスクがキャッシュフローや資産価値に与える影響

TCFDで示された「ガバナンス・戦略・リスク管理・指標および目標」の4本柱がそのまま反映されており、既にTCFD対応を進めてきた企業は、その成果を踏まえて対応をアップデートするイメージになります。

一般基準と気候基準の関係性

- 一般基準は全企業に共通する枠組み。

- 気候基準は気候変動に関する追加ルールで、一般基準と同時に適用されます。

- 両者が重複する部分は「サステナビリティ」を「気候」に置き換える形で対応。

▼出典:SSBJサステナビリティ開示基準アップデート20250306_01

3. SSBJサステナビリティ開示基準の適用対象

3.1 適用対象の全体像

SSBJ開示基準は、「誰が・いつ・どの範囲で」対応すべきかを段階的に整理しています。

現時点での中心はプライム市場上場企業ですが、その波及効果はスタンダード・グロース市場や中小企業、非上場企業にまで広がっていくと見込まれます。

① 主な対象:プライム市場上場企業

出発点となるのは、プライム市場の上場企業です。

国際的な機関投資家との関係が深く、ESG投資の対象としても重視される企業群であることから、義務化の第一ターゲットとされています。

プライム市場が優先される理由は、次のように整理できます。

- 海外投資家を含む株主から、高度な情報開示が求められている

- 金融庁がプライム市場企業を念頭に、有価証券報告書での開示義務化を検討している

- GPIFなどの機関投資家が、TCFD・ISSBベースの開示を強く要請している

その結果、プライム市場企業にとってSSBJ基準は、もはや「やっておいた方がよい取り組み」ではなく、実質的な必須要件になりつつあります。

② 任意適用:スタンダード・グロース市場の企業

スタンダード市場・グロース市場の企業は、現時点では義務ではないものの、任意でSSBJ基準を適用することができます。

任意適用が検討されるケースとしては、

- 中長期での資本市場からの評価を高めたい企業

- サステナビリティを経営戦略の中核に据えている企業

- 海外投資家からの資金調達を視野に入れている企業

などが挙げられます。

早期から国際基準に沿った開示を行うことで、投資家との対話をリードし、将来の義務化に先回りして体制を整える「先行者メリット」を得ることができます。

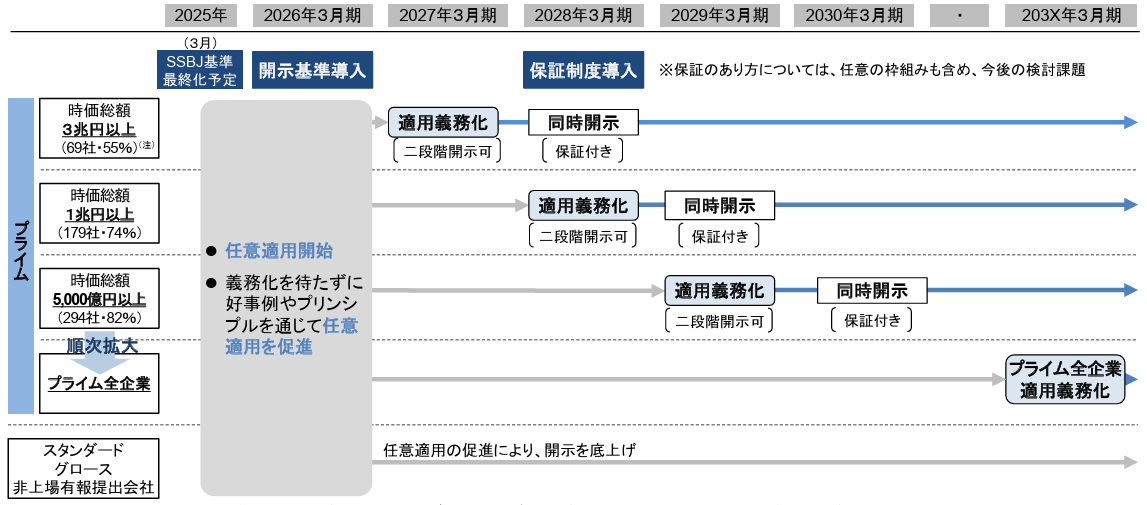

▼出典:金融庁:サステナビリティ開示及び保証に係る動向20250306_02

③ 将来の拡大:中小企業・非上場企業への波及

現状の義務化対象は上場企業が中心ですが、今後は中小企業や非上場企業も、サプライチェーンや金融取引を通じて影響を受けることが確実です。

- 大企業がScope3対応を進めるなかで、取引先にGHGデータの提供を求める動きが拡大

- 銀行や投資ファンドが融資・投資判断にサステナビリティ情報を活用し、非上場企業にも情報提供を求めるケースが増加

- 欧州CSRDと同様、日本でも一定規模以上の企業に義務化が広がる可能性

時価総額や売上規模に応じた段階的な拡大が想定されており、プライム市場企業だけのテーマとして捉えるのはもはや現実的ではありません。

4. 企業が押さえるべき SSBJ開示基準のポイント

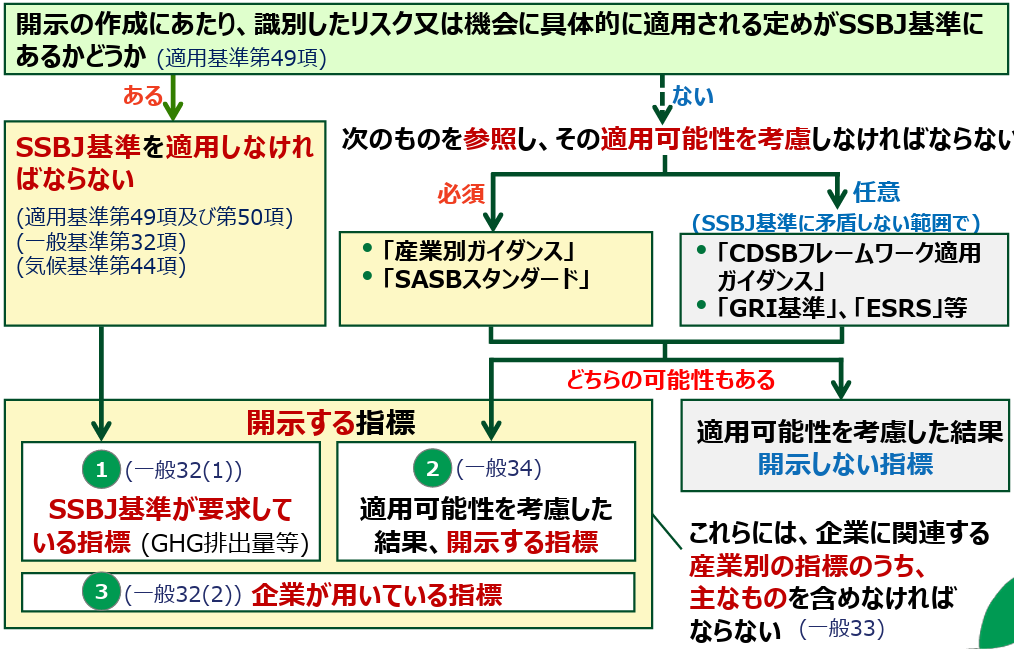

SSBJ開示基準は、「一般開示基準」「気候関連開示基準」「適用基準」の3本柱で構成されています。

ここでは、それぞれの要点と企業への影響を整理します。

4.1 一般開示基準の重要ポイント

一般開示基準は、企業のガバナンス・戦略・リスク管理・指標と目標に関する情報を、一貫したストーリーとして投資家に伝えるための枠組みです。

求められる内容は次の4カテゴリーに分けられます。

- ガバナンス(取締役会の役割とリスク管理体制)

- 取締役会や監督機関がサステナビリティリスクをどう位置づけ、どのように監督しているか

- 指名・報酬・サステナビリティ委員会などの専門委員会の設置状況や役割

- 戦略(長期的なリスクと機会)

- 気候変動や人権などのリスクが事業・サプライチェーン・財務に与える影響

- 再エネ投資や新規サービスなど、サステナビリティを成長機会と捉えた戦略

- 短期・中期・長期の時間軸ごとの目標とロードマップ

- リスク管理(特定・評価・対応の仕組み)

- 重要なサステナビリティリスクの特定プロセス

- 既存のエンタープライズリスクマネジメント(ERM)との連携

- 取締役会への報告フローやモニタリング体制

- 指標および目標(KPIの設定と進捗管理)

- 気候・人権・ダイバーシティなどのKPI

- 目標値の設定根拠と、進捗報告の頻度

- 報酬制度との連動の有無

一般開示基準の本質は、サステナビリティを経営の中枢に組み込み、「ガバナンスからKPIまで」が一本の線でつながっていることを示す点にあります。

一般開示基準の開示フロー

▼出典:SSBJ:サステナビリティ開示基準アップデート20250306_01

4.2 気候関連開示基準の特徴

気候関連開示基準は、気候変動に関するリスクと機会を、定性的・定量的に示すことを目的としています。

① GHG排出量の開示(Scope 1・2・3)

- Scope1:自社の直接排出

- Scope2:購入電力などによる間接排出

- Scope3:サプライチェーン全体や製品ライフサイクルでの排出

特にScope3はデータ収集の難易度が高く、サプライヤーとの連携や業界ベンチマークの活用など、長期的な体制構築が欠かせません。

② 気候リスクと機会のシナリオ分析

- 異常気象・炭素価格・規制強化といった移行・物理リスク

- 再エネ需要や新技術などのビジネス機会

- 1.5℃シナリオを基本としつつ、業種に応じて4℃シナリオなども検討

企業は、複数のシナリオのもとで収益・コスト・投資計画がどう変化するかを分析し、事業ポートフォリオや資本配分への影響を説明することが求められます。

③ 産業別指標の導入

- 製造業:エネルギー消費量や燃料使用量

- 輸送業:輸送距離あたりの燃料使用や排出量

- 小売・サービス:サプライチェーン排出量や店舗のエネルギー効率

産業構造ごとにリスク・機会の中身は大きく異なるため、汎用的な指標だけでなく、業種特性を踏まえた指標の開示が求められます。

4.3 適用基準の要点

適用基準は、「どの情報を・どこに・どのタイミングで」開示するかを定めるルールです。

① 財務諸表との整合性

- サステナビリティ情報は有価証券報告書と統合して開示

- 投資家が財務・非財務の情報をまとめて評価できるようにする

② 開示対象期間とタイミング

- 財務報告と同一会計年度のデータを用いることが原則

- 過去データの使用を原則として認めていた草案から、最新年度のデータに統一

③ 情報の記載場所と開示プロセス

- 基本は有価証券報告書などの法定文書に記載

- 詳細な分析や事例は統合報告書・サステナビリティレポート・ウェブ開示で補完

- 社内のワークフローを明確化し、誰がどの情報をチェックするのかを整理しておく必要があります。

5. 公開草案からの主な変更点

SSBJは、2024年の公開草案に対して企業・投資家から寄せられた意見を踏まえ、最終版でいくつかの重要な修正を行いました。

狙いは、財務情報との整合性を高めつつ、実務上の負担を過度に増やさないことです。

主な変更点は次のとおりです。

1つ目は、GHG排出量の算定期間です。

草案段階では一定の条件下で過去データの使用も認められていましたが、最終版では財務報告と同じ会計年度のデータに揃えることが原則となりました。

透明性や比較可能性は高まる一方で、企業にはデータ更新頻度を高める体制整備が求められます。

2つ目は、ファイナンスド・エミッションの分類方法です。

当初必須とされていたGICSの利用について、最終版ではGICS以外の合理的な分類も認められました。

柔軟性は高まりましたが、自社独自の分類を用いる場合は、その妥当性や投資家にとっての分かりやすさを説明できる内部体制が不可欠です。

3つ目は、内部炭素価格の開示要件です。

複数の内部炭素価格を詳細に開示する義務は撤廃され、投資判断やリスク管理に実際に活用している価格に絞って開示すればよいとされました。

企業は情報整理の負担を抑え、投資家にとって重要性の高い部分にフォーカスした開示が可能になります。

4つ目は、Scope3算定における合理的な推定値の利用です。

サプライチェーン全体の実測データを短期間で集めることは現実的でないケースが多いため、業界平均値や既存データを活用した推計が認められました。

ただし、中長期的にはサプライヤーとの協働を通じて精度を高めていく努力が必要になります。

5つ目は、気候リスクシナリオ分析の要件です。

草案では1.5℃と4℃シナリオの両方が必須でしたが、最終版では業種により4℃シナリオを省略できます。

特に金融機関以外の多くの企業では、1.5℃シナリオを軸とした分析を中心に、負担を抑えつつ実効性のある分析を進めやすくなっています。

総じて、最終版のSSBJ開示基準は「透明性」と「実務性」の両方を意識した設計となり、企業には自社の状況や投資家ニーズを踏まえて、どこまで踏み込んだ開示を行うかを主体的に判断することが求められる段階に入りました。

6. 今後の適用スケジュールと企業の対応

2025年3月に正式発表されたSSBJサステナビリティ開示基準は、今後数年をかけて適用範囲が広がっていきます。

中心となるのはプライム市場上場企業ですが、2030年頃までを見据えると、スタンダード・グロース市場、さらには中小企業や非上場企業にも影響が及ぶことが想定されています。

金融庁は既に有価証券報告書への組み込みを検討しており、企業は「いつか対応が必要になるテーマ」ではなく、「今から準備を始めるべきテーマ」として捉える必要があります。

6.1 適用スケジュールの見通し

- 2025年:基準の理解と社内準備を進める移行期間

- 2026年以降:プライム市場上場企業から義務化がスタートし、早ければ2026年3月期の有価証券報告書から適用される可能性

- その後、時価総額3兆円超 → 1兆円超 → 5,000億円超といった形で、対象企業の範囲が段階的に拡大

- 5,000億円以上の企業は2029年3月期から、プライム市場全体は2030年以降に義務化される見通し

この流れのなかで、中小企業や非上場企業もサプライチェーンを通じてデータ提供を求められるようになり、Scope3対応の一部として影響を受けることは避けられません。

さらに、銀行や投資ファンドなどの金融機関が、融資・投資判断にサステナビリティ情報を活用するようになれば、開示対応は企業規模を問わず「事実上の必須条件」となっていくでしょう。

▼出典:金融庁:サステナビリティ開示及び保証に係る動向20250306_02

6.2 企業が今すぐ取り組むべき準備

適用開始が目前に迫るなか、企業が着手すべき準備は大きく4つに整理できます。

① データ収集体制の構築

GHG排出量やエネルギー使用量などのESGデータを一元管理できる仕組みを整え、責任部署・責任者を明確にします。

特にScope3については、サプライヤーとの協力体制をどう構築するかが重要なテーマになります。

② 算定とモニタリングの強化

Scope1・2・3の算定方法を標準化し、定期的に進捗を把握できるモニタリング体制を整えます。

自社だけで対応が難しい場合は、外部の専門機関やコンサルタントとの連携も視野に入れるべきでしょう。

③ 開示プロセスの整備と社内教育

財務報告と統合した形でサステナビリティ情報を開示するために、財務部門とサステナビリティ部門の連携を強化します。

社内研修を通じて基準の背景や要求事項を共有し、全社的な理解を深めることが必要です。

情報の一貫性を担保するため、開示フロー・レビュー体制・決裁プロセスを明文化しておくことも重要です。

④ 外部保証(アシュアランス)への備え

投資家や金融機関は、今後ますます検証可能なデータを重視するようになります。

第三者保証を検討する企業は、監査法人や認証機関と早めに対話を始め、必要な内部統制や証憑の整備を進めておくことで、制度改正に先回りした対応が可能になります。

まとめ

2025年に公表されたSSBJサステナビリティ開示基準は、日本企業にとって「自主準備の段階」から「本格的な義務化フェーズ」へと移行する起点となる制度です。

基準はISSBを土台としつつ、日本の法制度や実務環境に合わせて再設計され、一般開示基準・気候関連開示基準・適用基準の3本柱で構成されています。

とりわけScope3排出量の算定、内部炭素価格の活用、気候リスクシナリオ分析など、国際的に投資家が注目するテーマへの対応は、今後の企業価値を左右する重要な論点になります。

2026年からはプライム市場企業への適用が始まり、2030年頃までにはスタンダード・グロース市場、さらには中小企業や非上場企業にも影響が及ぶことが見込まれます。

企業は今のうちからESGデータの一元管理体制を整備し、財務情報と統合した開示プロセスを確立することが急務です。

あわせて、外部保証の導入やサプライチェーン全体を巻き込んだデータフローづくりに取り組むことで、単なる規制対応にとどまらず、資本市場での信頼獲得と中長期の競争力強化につなげていくことが求められます。